Tweets in Worldwide

綁一綁拖去賣掉

os:嘿嘿嘿…燈關一關來去吃便當😂

-

我的想法,捆綁一些部分於m的求饒和掙扎,另一部分是捆綁完成時所展現出的美。捆綁的美,在於力道的拿捏、綑綁中對稱性、俐落性等等。力指的是那種繩繩入肉的感覺,並不是使勁的去拉就能夠達到所謂的力道。

#今天沒有便當吃#

#霹靂卡霹靂拉拉雞雞變大#

Show more

7

#美中对标# 美国大选不仅关乎总统大位,地方选举更体现基层民众的关切。与中国强调绝对忠诚不同,美国选民深知手中选票关乎自身利益。本期视频走进纽约市布鲁克林华人社区,看看这里的华人在选前在讨论什么,为什么说这里最近几年出现翻红迹象。

Show more

28

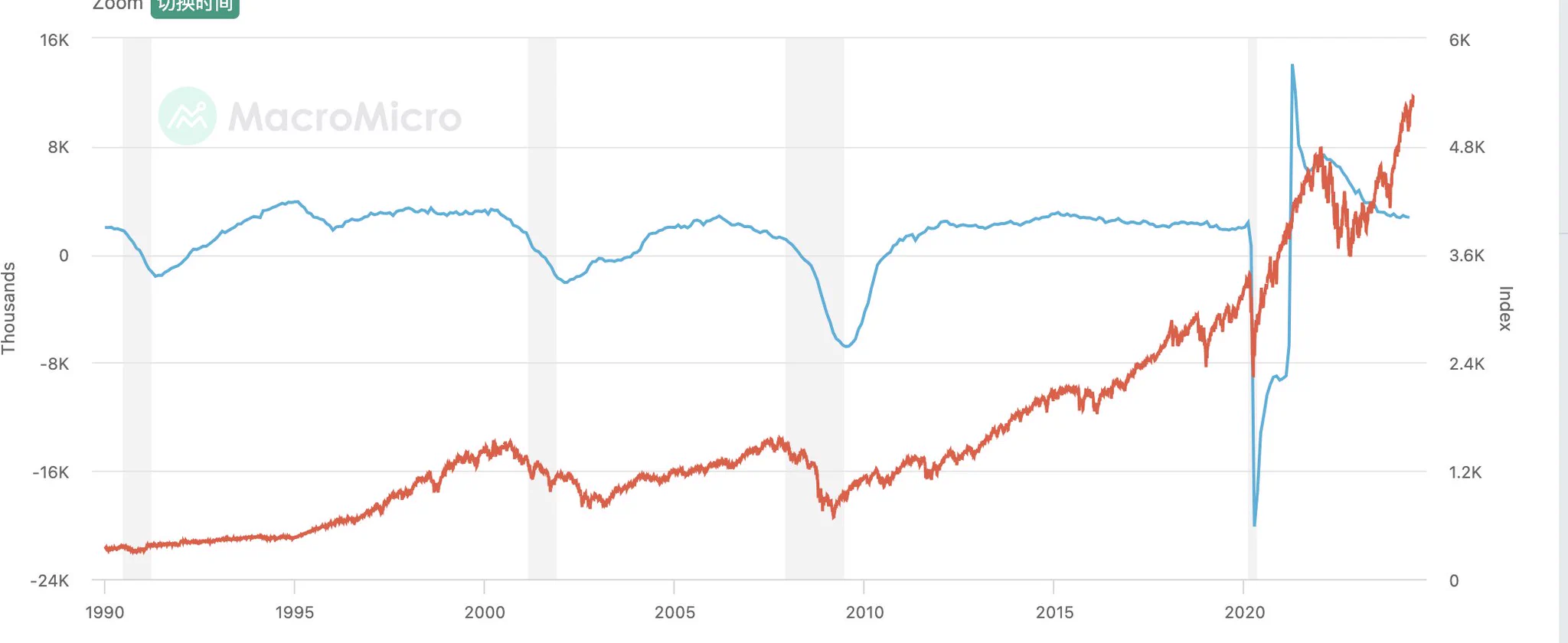

当下最火的2大交易!“降息交易” & “特朗普交易”根据市场的交易数据,现在投资者预期,今年有60%概率会降3次息。

1️⃣我们就来聊聊最近BTC大盘的强势表现。在上周的CPI数据出炉前,BTC就开启了上涨苗头行情。通胀数据显著好转,市场的降息预期不断恢复,美联储也放松了姿态,但6月份的点阵图,还是让市场有些犹豫。因为当时显示的是美联储官员们只预期,年内会降1次,还有4位官员认为可以不降息,所以市场需要强而有力的数据来获得信心。而上周的CPI无疑就是对降息最有力的支持,市场一下子对于年内降息的疑虑一扫而空。与此同时,美联储确定降息也就降低了未来经济恶化的担忧,于是市场开始轮动。开始从之前涨势凶猛的科技股流出,转而去流入美股、还有其他受益于降息的板块如BTC。根据市场的交易数据,现在投资者预期,今年有60%概率会降3次息。

2️⃣与此同时,BTC也受益于Trump Trade。前段时间的总统辩论和周末的枪击案,就显著提升了Trump胜选的可能性。而Trump主张减税、去监管、加关税,这些都对小盘股有利,所以BTC大盘得到了进一步的支持。Fundstrat的创始人 Tom Lee,从年初以来就一直看好小盘股。他在最新的CNBC采访中就说,6月的CPI数据就是给市场投资小盘股开绿灯,认为这次的暴涨行情会超过去年年底的26%,有机会涨超50%。原因有两方面。首先,他说这次小盘股的超卖情况更严重,机构们今年一直以来的交易策略就是做多大科技,做空小盘股,所以更大的做空仓位就意味着更大的暴涨行情。其次,从估值的角度来说,小盘股的估值更低,他指出,现在小盘股2025年的远期市盈率,中位数只有10倍。所以,他认为现在这波行情才刚刚开始,有机会延续10周以上。

3️⃣只要经济坚挺、通胀继续回落,那么就能够支撑小盘股行情的延续,但经济是否能保持坚挺还存在变数。这段时间,我们分析过几次劳动力市场的情况,认为劳动力市场可能没有官方数据上显示的那么好,所以这值得警惕,不过在市场对经济担忧没有抬头之前,小盘股的估值释放,是目前最具确定性的交易之一。除了小盘股,市场还有一个交易策略确定性很强,那就是赌国债利率曲线变陡。根据彭博的报道,过去两年多以来,美国的利率曲线就一直处于倒挂的状态,也就是短期的利率要高于长期利率,但这个状态可能很快就要改变了。

4️⃣因为上周的CPI数据,使得未来利率曲线变陡的可能性大幅增加。这里阿吉给一些观众科普一下利率曲线,以及它受什么影响,方便大家更好的了解这个交易。利率曲线指的是不同到期时间下,美国国债的利率水平,一般两年以内称之为短端利率 ,它主要受美联储的货币政策影响。而十年或以上则称之为长端利率,这里影响的因素就比较多了,包括通胀,经济发展,政府赤字等。上周的CPI数据,确定了美联储降息的预期,所以很多交易员们都认为,未来利率曲线变陡是大势所趋。因为一旦美联储降息,那么短端利率就会快速下行。与此同时,最近Trump的赢面大,也让利率曲线有了变陡的效果,这主要体现在长端利率。文章指出,如果拆分美债利率的组成部分,里面就包含了经济增长预期、通胀预期、还有期限溢价。

Trump如果上台,减税和关税政策无疑会刺激经济、同时拉高通胀,所以这就会让长期的利率升高。另一方面,减税也会让美国的财政进一步恶化,赤字扩大,而投资者很有可能因此要求更高的期限溢价。这也会让长期利率升高。去年夏天,市场就担心美国的国债发行情况,让长期利率升高,十年期国债利率因此站上了5%。

5️⃣彭博的策略师说,随着Trump胜选的概率提升,投资者可能会更倾向于Bear Steepening交易,就是利率曲线变陡,但是长端利率会比短端利率上升要快。从短端利率来看,鉴于通胀还在高位,美联储降息的速度和幅度可能都会比较有限。而对于长端利率来说,只要Trump当选,那么减税加关税是他一定会去做的。所以长端利率升高的可能性更大。阿吉认为,从上面的两篇新闻可以看出,现在市场最火的两个交易就是降息交易和Trump交易。来总结两种逻辑下会利好的资产标的。可以看出当两种交易逻辑很强的时候,小盘股、比特币、美债陡峭都赫然在列,值得持续关注。

Show more

4

美股长牛启示录——美国大选的币圈资产映射,近期,民主共和两党初选结果基本确定,已形成拜登和特朗普对垒局面。

拜登是现任总统,特朗普曾在2017-2020年担任总统,因此他们的政策偏好几乎成为“明牌”。

我们一起来回顾和分析两位总统任期内经济政策对美股的影响,并归纳和展望此次美国大选对大类资产价格的影响、尤其是对美股的影响。

美国大选已经行至何处?

拜登和特朗普继续对垒,目前特朗普优势更大。

特朗普是前任总统,年龄77岁,属于共和党,偏右翼,他的任期是2017-2020年。

拜登是现任总统,81岁高龄,属于民主党,偏左翼,他的任期是2021-2024年,今年是他这届任期的最后一年。

而特朗普在普选票民调中暂时领先。

民主党方面,通胀等经济问题仍然是阻碍拜登连任的主要因素。

同时,非法移民、对外政策等议题的热度高居不下,影响选举走向。

共和党方面,特朗普面临多重起诉与法律争议,增加本次大选及整体政治生态的复杂性。

通胀已经成为美国选民最关心的问题,其次是医保、移民、经济等等。

回溯两位总统过去的表现,拜登执政期间的通胀水平和移民数量明显高于特朗普执政时期;特朗普执政期间人均工资有所上升,拜登执政期间通胀侵蚀了收入;疫情使特朗普执政期间就业率在2020年断崖式下跌,拜登执政期间就业率稳步上升。

特朗普经济学

民粹一些的里根经济学:强调减税、去监管、强化国防、重振美国地位等等。

财政税收方面,首先《减税与就业法案》2018 年得以落地。特朗普税改方案主要集中于个人所得税、企业所得税、跨境税制等方面,目标在于为中产阶级减税、降低企业税、美国企业的海外利润回流,从而重塑美国市场尤其是制造业在全球的竞争力。其次,“1.5 万亿美元基建计划”使财政开支大大增加。

产业政策方面,发展传统能源。

贸易政策方面,大量使用经济制裁措施,开启中美贸易战。

特朗普大刀阔斧进行税改。

2017年12月22日,《减税与就业法案》最终获得特朗普签字,2018年得以落地,减税规模约1.5万亿。核心内容为将原来 35%的企业税率降低到了 21%,可降低企业所得税约 1200 亿美元/年,直接增厚企业利润,其中高有效税率板块如能源、电信、零售,盈利增厚的弹性更大,提振幅度或高达 20 个 百分点。

并且因未来 5 年厂房和设备投资全面费用化政策,高资本开支板块如能源、公用事业、电信、交运、汽车、以及科技公司,将实质上降低税负,增厚利润,同时鼓励未来投资。

同时改革跨境税制,有利于资本流入美国。

特朗普支持发展传统能源,同时支持发展人工智能。

特朗普政府认为,美国传统石化能源储量丰富,并拥有先进技术和价格优势,而低价格的能源有助于降低企业运营成本。

2017年6月,特朗普正式宣布退出有190多个国家参与的气候变化《巴黎协定》。

特朗普政府的国内政策也是基于这一逻辑。2017年10月,特朗普政府改变奥巴马政府限制传统能源、大力发展新能源行业的政策取向,特意废除了奥巴马政府的《清洁能源计划》(Clean Power Plan)。

针对人工智能(AI)领域,特朗普政府专门颁布《人工智能倡议》的行政命令,对美国人工智能发展进行规划。

拜登经济学:利用政府之力“从内到外” (middle-out approach)、“自下而上”(bottom-up)地重振和重塑经济,吸引制造业回流美国,并创造更多就业机会,扩大美国中产阶级。

财政税收方面,首先扩大政府财政支出,特别是在社会福利、基础设施建设、科技等方面;其次,对富人和大企业增税,为财政支出融资,并缓解社会不公。

产业政策方面,三大重要法案《基础设施投资和就业法案》;《芯片与科学法案》;《通胀削减法案》。

贸易政策方面,延续贸易保护主义,减少美国国内供应链对中国的依赖。

拜登重拾产业政策,推出三大标志性法案。

美国国会众议院2021年11月1.2万亿美元的两党基础设施法案《基础设施投资和就业法案》(Infrastructure Investment and Jobs Act),该法案为期 8 年,是美国 10 年来规模最大的基建法案。

2022年8月拜登在白宫签署了《芯片与科学法案》,美国将向半导体行业提供约 527 亿美元的资金支持,并为企业提供价值 240 亿美元的投资税抵免。

同月,拜登政府通过了《通胀削减法案》(Inflation Reduction Act),将精准支持“降碳”和“减污”与降低通胀的经济目标相结合,同时夹杂了推动“美国制造”的政治意图,进而“曲线救国”式地推进了拜登政府的气候政策目标。

美国大选的资产映射

美股:无论选举结果如何,预计涨势延续,内部行业或分化。

我们认为投资美股的长期逻辑并没有发生变化——美股拥有一揽子好公司,盈利持续增长;拥有一系列成熟健康的市场机制,支撑美股长牛;并且美股占全球股指60%,是全球主流。

进一步地,我们2024年投资美股的当下逻辑也没有发生变化——美国经济韧性强,上市公司盈利乐观;AI科技浪潮支撑科技股业绩高增、高景气支撑估值;2024年有望降息,助推流动性扩张。

两位总统候选人均支持财政刺激经济发展、支持AI发展、保护本土产业,只是有一些差别,比如特朗普主张对内减税、对外加税,能够增厚美国企业盈利、优化竞争格局,拜登更重视产业政策等等。

美债

如果拜登获胜,或基于通胀已经顺利降温的基础,则债券价格迎来上涨;而如果特朗普获胜,或许暗示通胀短期并没有得到快速降温,且特朗普推行大规模减税、减少移民将继续推升服务通胀, 短期内对美债有影响。

黄金和BTC

选举前可能受益于避险情绪。

综上,兄弟们我依然认为BTC在大选年仍能拥有比较好的表现,建议开启币圈的长期配置之道。当然SOL依然是我的首选。

Show more

2

美联储连续多年6月会议特意放鹰,那么本周将迎来重大利空?

从2021年起,美联储每年6月都像是在打经济战,疯狂释放鹰派信号:

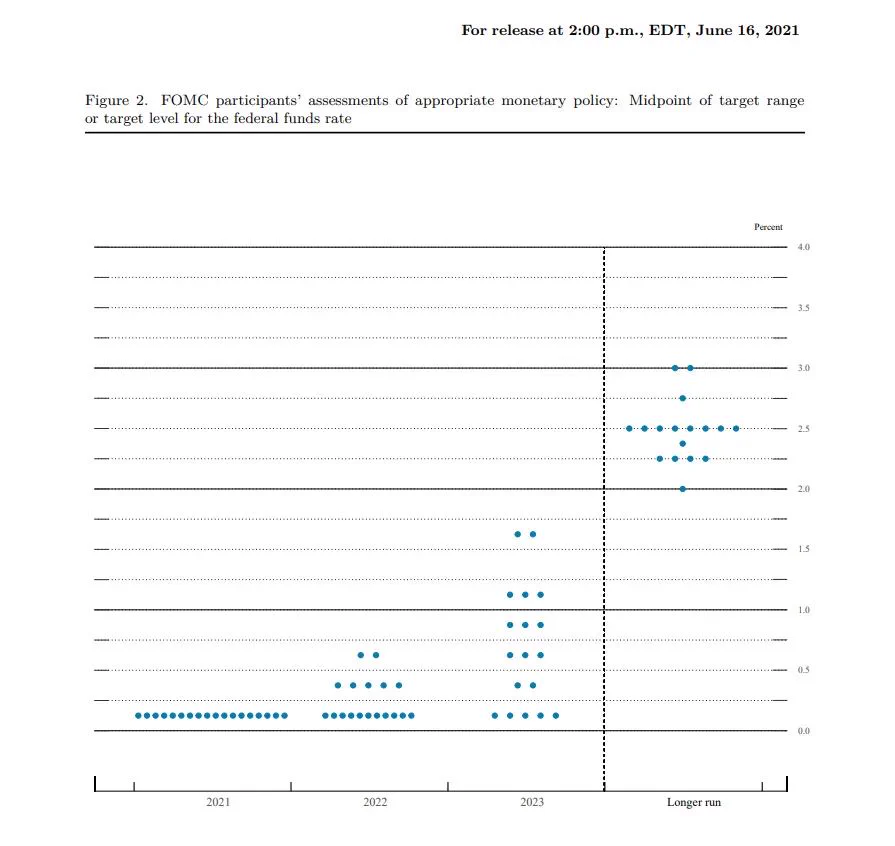

2021年6月会议:美联储“点阵图”上移,仿佛是打响了加息的第一枪,标志着超宽松货币政策开始撤退。

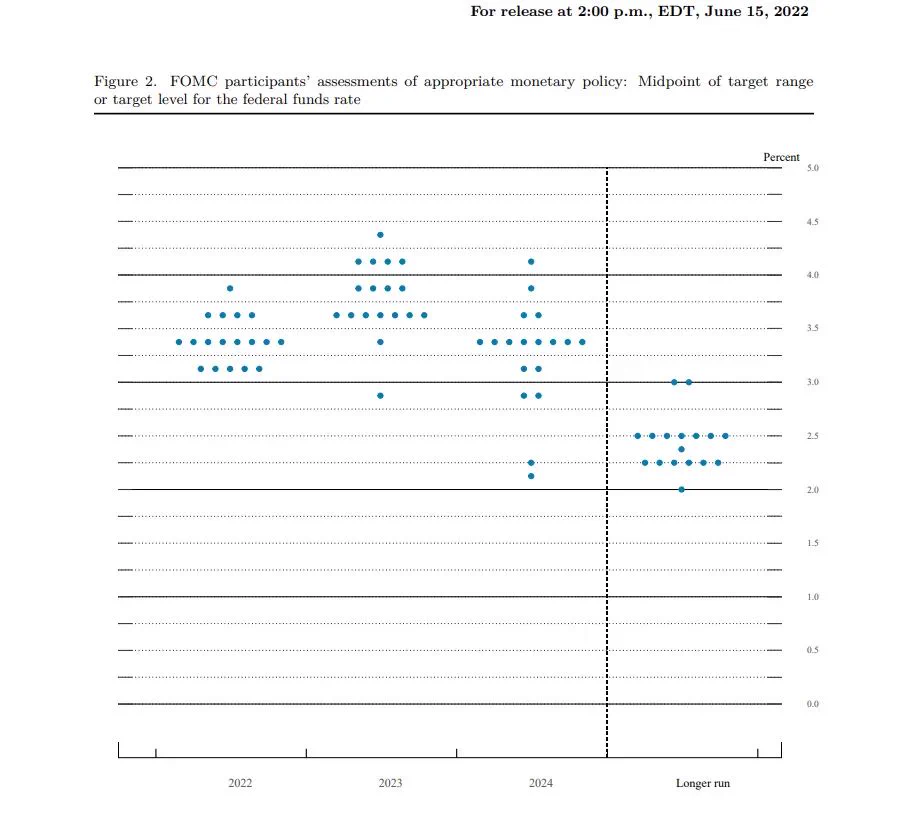

2022年6月会议:美联储直接开炮,加息75个基点,并大幅上调利率预期。

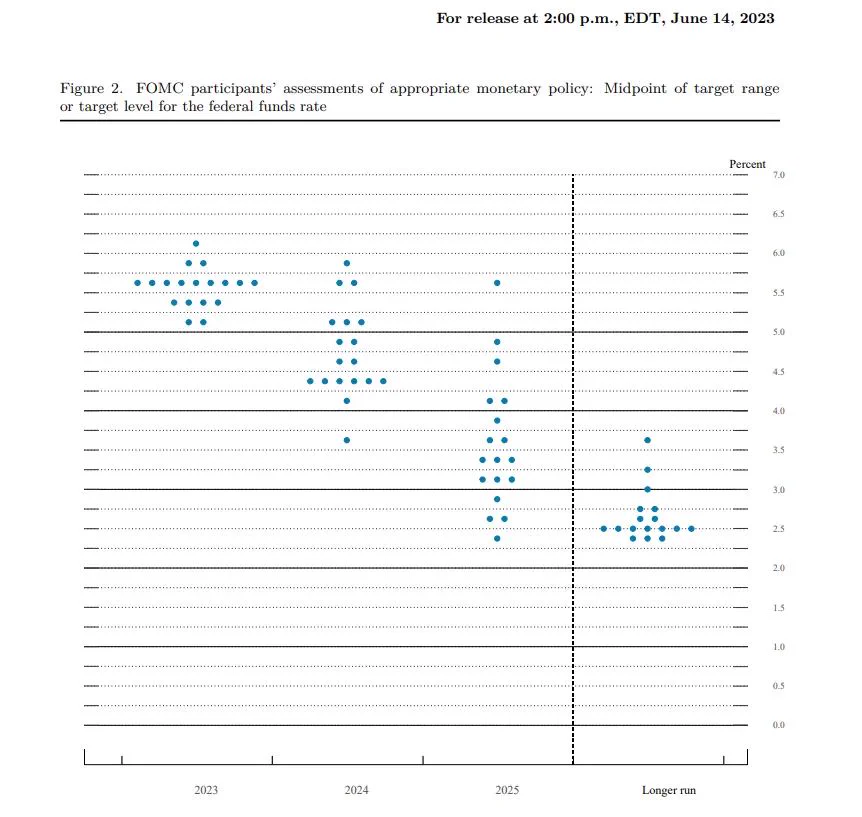

2023年6月会议:美联储暗示还要再加息两次,感觉像是准备好了弹药,随时要开火。

2024年6月会议:估计又要上调利率预期,甚至是长期中性利率预期,好像战争机器已经全速运转,随时准备冲锋。

对于股市、币圈、黄金而言近年来每年的6月,美联储仿佛都在宣战,不断调高利率,让市场不得不跟着上下起舞。

这几年美联储在6月会议上连续释放鹰派信号,背后有着深层次的原因。让我们一起来看看:

2021年:

在疫情后,美国经济大幅反弹,供应链问题和需求激增导致物价持续上涨,通胀压力巨大。

2021年4月,美国CPI同比上涨4.2%,揭开了通胀失控的序幕。

5月,CPI同比上涨5%,达到了金融危机以来的最高水平。

面对这样的通胀压力,美联储不得不调整策略,开始释放加息信号,标志着超宽松货币政策的转向。这一年的6月会议上,美联储点阵图上移,首次发出了加息的预警。

2021年底前美联储原计划加息两次,但到了3月会议时,他们却改口说2021年底前不会加息。搞笑的是,他们还小幅上调了隔夜逆回购利率0.05个百分点到0.15%,就像给市场打了一点强心剂。

然而,美联储官员们还在坚持“通胀是暂时的”这个说法,反应简直像乌龟一样慢。鲍威尔事后说,要是早点开始缩减购债和加息就好了,后知后觉嘛。他回顾了一下,觉得美联储至少落后了三到四个月:6月就可以开始释放缩减信号,7月行动,11月退出,然后2021年底开始加息。不过,他也承认,如果这么做,虽然就业和经济可能会有点受影响,但通胀也不会这么抽象和难搞。

2022年:

两年前的今天一份8.6%的CPI报告彻底搅乱了市场预期和美联储的计划,此前美联储一直说连续加息50bp,然后被CPI打得措手不及,被迫连续加息75bp,这份报告也引起了一系列的连锁反应,比如美债收益率倒挂,一直持续到了今天;在这次会议上,美联储也是大幅上调了终端利率水平和通胀预期,还下调了GDP预期,暗示会以牺牲经济增长来抗击通货膨胀,

声明中添加了“FOMC强烈承诺让通胀回归2%”的话;此后美联储又连续三次加息75bp,终端利率目前是很多人无法预测的5.5%;不过好消息是,目前还没有出现衰退的可能性,只是通货膨胀确实高了一点,所以这次会议估计还会说通货膨胀的问题——只是措辞不太可能鹰派了。

2023年:

美联储又来了一波超预期的鹰派操作。在CPI连续好于预期的情况下,美联储把点阵图上调了50个基点,还上调了GDP和核心PCE预期,下调了整体PCE预期。鲍威尔说还要再加息一到两次,虽然这次会议没加息,但这只是跳过,不是暂停。

不过,这次鹰派操作对整体金融环境的影响并不算特别大。美联储在7月进行了这轮周期的最后一次加息,然后后面几次会议都没再动手,还在年底提前放松。现在来看,这可能是一个类似2021年的错误。不过也不能全怪金融环境放松,美国的消费习惯、政府的财政补贴、资产价格上涨的财富效应共同作用下,美国通胀还是偏高,但经济也没衰退。只能说,美联储这次是在玩一场金融战争,看他们怎么打了。

2024年:

即将召开(北京时间本周四凌晨2.00),基本情况是通货膨胀连续超预期+就业市场强劲+经济继续增长;美联储可能会是上调利率预期+失业率预期+通货膨胀预期+下调GDP预期这个组合。

有意思的是,目前稍高的失业率和稍低的GDP都让位给了通货膨胀,说明美联储对通胀的打击欲望非常强烈。恰巧劳动力市场还算硬核,经济增长也不慢,这就让美联储在高利率的战场上找到了一种动态平衡,让通货膨胀缓慢下行,逐步达到2%的目标。

当然,还是那句话,5月的CPI报告也非常关键,预期市场将会出现较大波动。标普指数波动率可能大于等于1.5%,交易员们也都在用各种方式进行对冲,战场上布阵迎敌。

现在来看,可以总结几点:

1.美国通胀顽固超预期,尤其是年初更容易上行,可能和季节性因素有关;

2.美国经济也强于预期,22年中开始的衰退信号到两年后现在都并没有实现,并且二季度GDP增速似乎又要超预期;

3.美联储在早期误判后希望更紧缩,而且经济就业通胀也支持更紧缩,如果放松可能继续犯错;

4.市场的反应可能也在逐步钝化,目前的主线还是不衰退+AI,利率和通胀属于第二要素,除非过于紧缩不然不会有太大冲击。

继续静候CPI报告和美联储会议,我还是建议大家保守采用接针防御模式。

Show more

2

一周宏观层面重点回顾:非农数据来回反转,简直就是一场太极拳。软着陆、过热、滞胀、衰退,每种状态都能轮到你,周一喊衰退,周三说软着陆,周五又成滞胀,这周剧情真是跌宕起伏。

1、本周数据和市场交易错综复杂,周一的ISM制造业PMI一度让市场惊慌失措,周三的服务业PMI又成了接着奏乐接着舞,周五非农数据则引发了通胀担忧,降息预期从几乎降两次变成大概率只降息一次。

2、本周美联储降息预期继续波动,但整体有所下行。美股方面,英伟达大涨带动,标普和纳指均触及新高。道指涨0.29%,纳指涨2.38%,纳指100涨2.5%,标普涨1.32%,但小盘股罗素200跌超2%。科技股中,英伟达再次大涨超10%,市值突破3万亿美元,一度超过苹果;苹果涨2.4%,为去年12月以来新高,市值突破3万亿美元;微软累涨2.1%,市值3.15万亿美元;谷歌周五跌超1%,全周涨1.14%;亚马逊涨4.45%,市值突破1.9万亿美元;Meta涨5.6%,特斯拉逆势跌0.34%;台积电大涨8.8%,市值突破8500亿美元;博通涨5.88%,市值突破6500亿美元;阿斯麦大涨7.1%,市值突破4000亿美元,位列欧洲第二。

3、现货黄金和白银周五均重挫,黄金大跌3.5%,白银暴跌6.9%。本周黄金跌1.55%,失守2300美元,白银跌超4%。其他有色金属也下挫,铜铝镍本周均重挫。受周一欧佩克+增产和ISM数据引发的衰退担忧,两油本周跌超1%,但从盘中低位回升,跌幅收窄。

4、美元指数DXY本周上涨,主要是周五非农数据后的大涨抹平跌幅,收盘接近105关口,周线上涨约0.23%。欧央行和加央行本周开始降息周期,但欧央行释放鹰派信号,因为通胀依旧顽固且经济有所反弹,市场对其降息预期有所削减,预计年内再降息一次;加央行年内或仍有三次降息空间,因经济相对疲软且通胀低于美国。

5、各期限美国债本周整体下跌,主要是周一的衰退交易和周三的软着陆交易,不过短债收益率最后上扬,主要是非农数据强化了紧缩预期。纽约尾盘,2Y美债收益率为4.89%,10Y国债收益率为4.44%,倒挂幅度为45bp,比上周有所扩大。

6、BTC大盘在72000高点插针到68400附近,各大山寨开始血洗,最高跌幅超过40%。目前BTC稳住了,但山寨币出现了阴跌,各做市商利用非农数据大做文章。

市场等待下周美联储决议、CPI数据等,继续评估美联储的利率路径和美国经济前景,在考虑策略方向。

Show more

3

深度挖掘:Ethena (ENA),加密世界赚钱机器,ENA值得长期持有!(投研报告)

先说结论:投研完后Ethena是一个会赚钱、能赚钱、并且正儿八经落地赚钱的台子,其代币(ENA)值得拥有。

金戈铁马,气吞万里如虎!!

前言:Ethena到底有多赚钱?

Ethena最近一周的日入达到了680万美刀,一跃成为最赚钱的去中心化应用(DApp)。

根据Ethena的官网,现在它正给超过35万用户发放USDe稳定币,年化收益率高达67.2%。DefiLlama的数据显示,Ethena的USDe市值在过去一周里涨了43%,一个月涨了409%,总值达到了8.4亿美金。

Ethena Labs今年2月19号在公链上正式亮相,USDe一上来就开出了27.6%的年化收益率,远超Anchor Protocol给的20%。这比去年5月崩盘前的TerraUSD(UST)还要高。

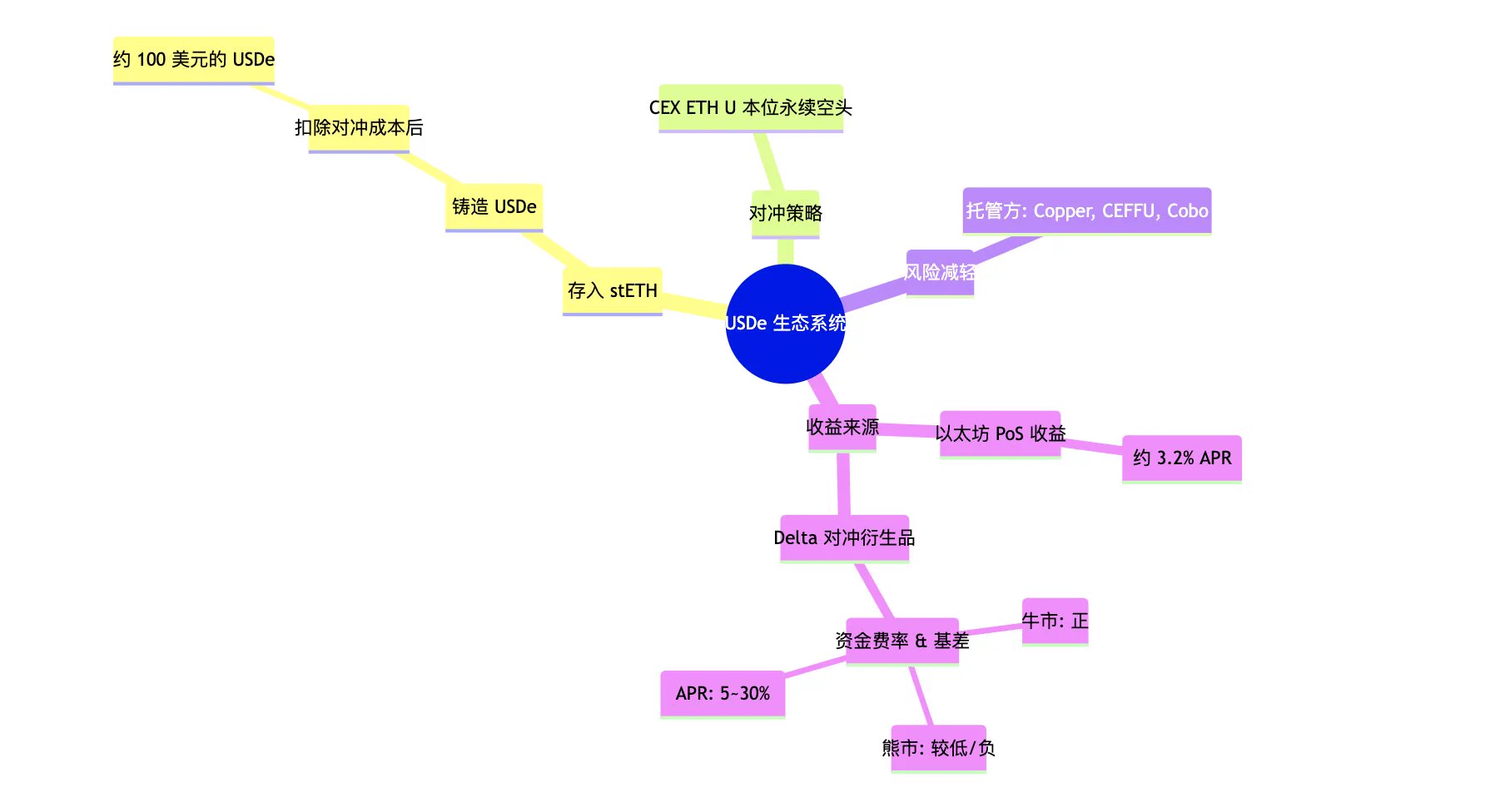

Ethena 正在构建衍生品基础设施,使以太坊能够通过 stETH 上的 Delta 中性头寸转型为全球互联网债券,从而创建第一个加密原生、具有收益的稳定币:USDE。

一、#Ethena 到底是个啥玩意?#

建立在以太坊上的合成美元 (synthetic dollars) 协议,以 ETH 作为底层资产标的USDe 是个在以太坊链上的合成美元协议,用 #ETH# 做底层资产。它通过现货 ETH 和期货 ETH 空头抵押构成,二者对冲成为一项 Delta 中性的稳定资产。即使 ETH 的价格波动,USDe 的铸造和抵押的价值也几乎不受影响,确保了资产的稳定性和可靠性。

说人话:是无论ETH涨跌,#USDe# 都能保持其价值稳定,你可以理解为以太坊版本的USDT。你可以理解为持有ETH现货并做空对冲,抵押发行 $USDe ,防暴跌、保稳定的币。

二、Ethena 赚钱的运作逻辑?

1、假设我们投入了1000刀的 #stETH,扣掉各种对冲和操作成本之后,可以铸造出1000刀的USDe。#

2、然后Ethena会自动在中心化交易所(#CEX)上开一个等额的ETH对U(# $USDT 或 $USD )的永续合约空头,进行对冲。

3、我们放进去的stETH不会直接扔CEX,而是转到 #Copper# 、#CEFFU、##Cobo# 这种托管机构手里,这样就能避免那些麻烦事,比如资产挪用或者CEX炸了。

4、这操作中就有两个能持续赚钱的路子,还会作为奖励送给质押了的USDe(sUSDe):

a/挂在以太坊上质押PoS的收益,年化大约3.2%;质押 PoS 收益比较固定,保证了一个最基本的稳定收益。

b/还有就是从delta对冲那些衍生品头寸上撸到的资金费和基差价差,年化收益能有5到30%。

三、Ethena 背景如何?

1/Ethena完成2050万美元touzi,#Dragonfly# 领投,并得到BN,Deribit,Bybit,OKX,Gemini和Huobi等交易平台以及BitMEX创始人Arthur Hayes及其家族办公室的支持。

•种子轮:价格未知,融资 650w,估值未知

•战略融资:价格 0.019u,融资 1400w,估值 2.86 亿

2/#MakerDAO# 创始人 #Rune# 也在昨天 (30 号) 通过个人地址将 566 万 USDT mint 成 USDe

四、Ethena 的缺点是?

Austin 在文中指出,其更愿意将 USDe 称为一个「结构性票据」,而非稳定币,并剖析了 USDe 的四层潜在风险:

1/是质押层面的安全风险,质押节点的安全性及可持续性是否可得以保证;

2/是期货合约开设平台的安全风险,无论是 DEX 还是 CEX 均存在黑客攻击风险;

3/是合约可用性风险,有些时候可能根本没有足够的流动性来进行做空;

4/是资金费率风险,虽然空头头寸的资金费率大多数时候为正,但也存在转负的可能性,如果在加权质押收益之后的综合收益率为负,对于「稳定币」而言是相当致命的。尽管Ethena的方法创新且有潜力,但该项目目前仍处于测试阶段,尚未完全推出。

由于加密货币市场的不确定性和波动性,Ethena的稳定币USDe仍面临着潜在的风险。

五、关于 #ENA# 价格预测?

ENA 总量 150 亿,初始流通 14.25 亿 (9.5%)。

目前市场上有多个对 ENA 价格预测的估值模型,例如:

1/参考场外平台 (如 aevo 等) 成交价:$0.65;

2/根据往期币安挖矿项目平均收益率 (年化 123%):$0.45。

3/要是根据 PE 来进行估值的话价格会更高。因为以最近 #Ethena# 的收入来推算,Ethena 年收入获将达到 3.3 亿美元。

🫡路虽远,行则必至;事虽难,做则必成。

看不懂的SOL结语:总的来说Ethena是一个会赚钱、能赚钱、并且正儿八经落地赚钱的台子,他的代币(ENA)值得关注,流动性质押衍生品LSD领域正在快速发展,尤其是 #LSD# 稳定币领域即将出现新的创新。相信在以太坊坎昆升级后崛起的带动下,稳定币也将迎来一波热潮,让我们拭目以待。

@FLS_OTC @jiujinshan2022 @Phyrex_Ni @hellosuoha

@bitfish1 最后希望各位大佬指正。

Show more

19

米尔斯海默跟基辛格一样生不逢时:他们只属于19世纪。

放在21世纪,不是他们不够现实,也不是现实不顺从他们想象,而是他们认识的现实与我们这个时代感受到的迫在眉睫的现实有错位。

中国应该把米尔斯海默请过来当国师,毕竟一个是19世纪国家,一个是19世纪思想家,本来天作之合,奈何互相看不起。

不是现实主义有问题,而是米尔斯海默认识的现实不存在于我们的时代。他对中国的认识並不完全准确,对美中俄关系的想象更加迂腐。至于他的联俄抗中大计则纯属一厢情愿。

假如你是真正的现实主义者,你应该假设中国和俄罗斯也奉行现实主义法则。你的联俄抗中大计,实际上要取决于俄罗斯对自身利益的考量:依据现实主义法则就是,怎么对我来说利益最大,我就怎么做。

显然,假如美国要联俄抗中,对俄罗斯来说利益最大化的做法就是两头通吃,既要又要。这是什么意思呢?俄罗斯只能寻求不断升级美中双方矛盾冲突,同时又两头讨好,这样美中两边都会拉拢自己。在最理想情况下,俄罗斯当然会更希望美中恶斗互相削弱,而不是帮一方打垮另一方。

俄乌战争以后,中国一直想这么做,但是美国已经不给它占便宜的机会了。

米尔斯海默仍然有相当迂腐且不知变通的政治观念。不仅俄罗斯不可能上联美抗中的当,因为这不符合现实主义原理,就算在俄乌战争第一年,中国想趁火打劫玩两头通吃,也没有得逞。

这不是现实主义政治破产,而是19世纪思想僵尸无法适应变幻莫测的现实政治。

Show more

8

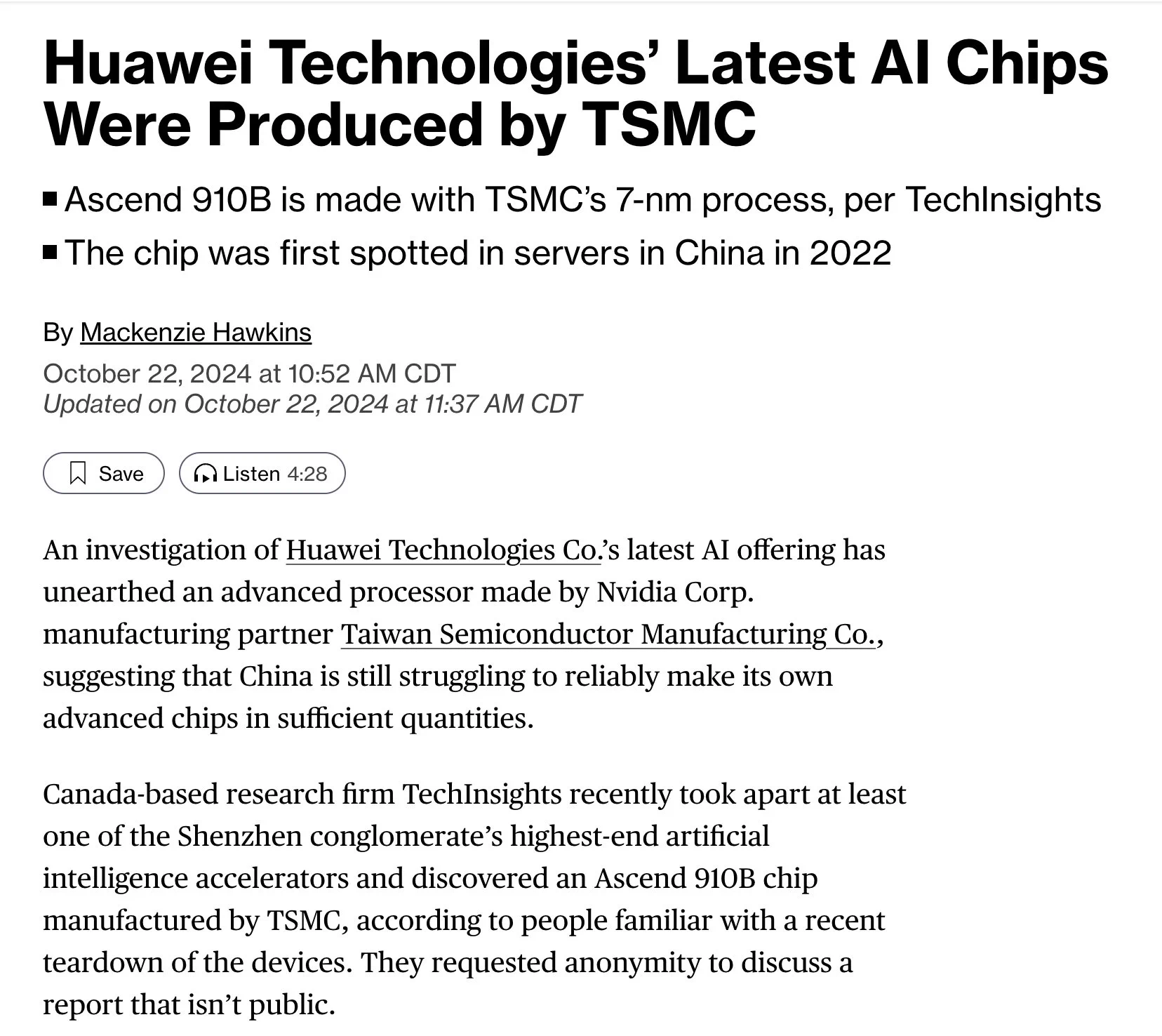

Bloomberg:

加拿大的TechInsights研究报告称,华为对标nvidia A100的7nm芯片Ascend 910B,依然是由台积电代工生产的,并且美国商务部至今不相信中芯国际有生产7nm芯片的能力。

党哥评价:

要么是这个TechInsights搞错了,要么是它故意放烟雾弹,中芯国际亲自代工基本没啥悬念和疑问。

Show more

23

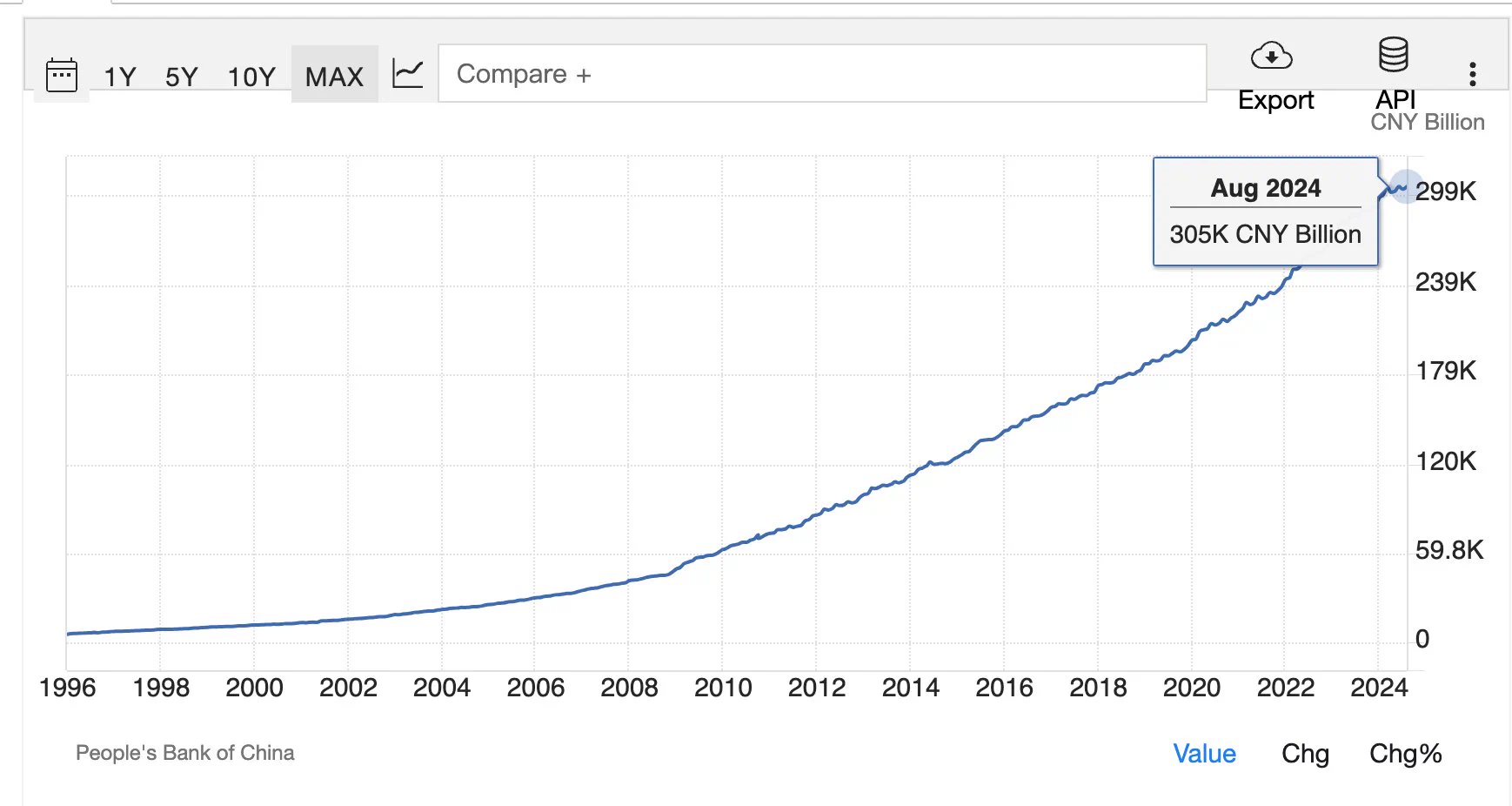

截止2024年8月,人民币M2已经正式突破300万亿了,

不仅超过了美元,也超过了欧元,甚至超过了美元和欧元的总和。

幸好人民币兑换是被银行强力管控的,不然一旦自由兑换,资产泡沫立刻破灭。

把人民币换成美元资产(不是换成美元,而是在美元投资途径中购买标定美元的资产),是当下最好的生存哲学。

再跟我复读一遍,打开支付宝,标普500,纳斯达克100。

(所有在评论区杠“人民币M2算法和美元不同”的人,你们说得都是对的)

Show more

102

英伟达执行长黄仁勋自1月15日起,造访台湾、中国深圳和北京,并密集会晤两岸科技业大佬。继美国收紧AI芯片的出口禁令后,中国也对英伟达祭出反垄断调查,都让英伟达处于美中科技攻防中。在此前提下,分析人士认为,黄仁勋此行意在维系与各国政府及供应商的良好关系,以应对日趋激烈的美中科技博弈。

Show more

15

大家觉得彭博这次说的对吗?

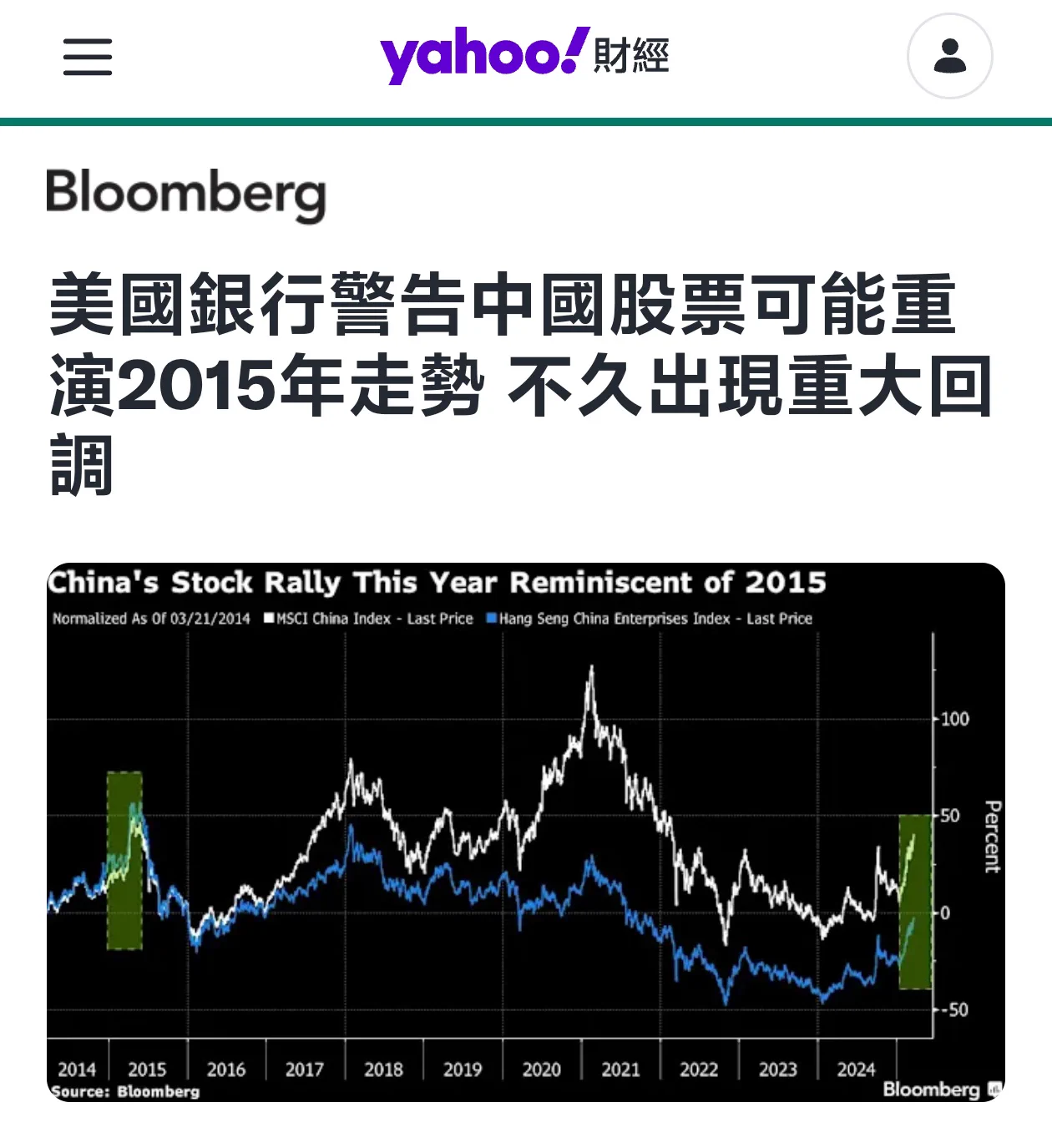

【彭博】-- 據美銀證券策略師,鑒於當前走勢與2015年盛衰周期的相似之處,中國股票的漲勢可能很快就會面臨一次重大回調。

以Winnie Wu為首的策略師在周一的報告中寫道,恒生中國企業指數和MSCI中國指數從1月中旬的低點開始,都已上漲了至少30%,這和2015年的上漲速度相近,當時股市隨後大跌。恒生中國企業指數在2015年5月見頂後,到次年2月下跌了近50%,時至今日再沒有達到這個高點。

「當前周期與10年前在經濟再平衡周期和政策周期方面有很多基本相似之處。」他們寫道,「然而,估值驅動的漲勢可能會比較脆弱。」

在今年席捲中國市場的一波看漲浪潮中,美國銀行的謹慎顯得尤為突出。DeepSeek的技術進步和中國政府實現經濟成長的決心,推動了曾經被全球基金忽視的中國股市的價值重估。美國例外論信仰的褪色也促使投資者擁抱中國股票。

推薦閱讀:今日論市:習近平「東升西降」的大旗在國際金融市場徐徐展開

這些策略師提到他們赴上海拜訪投資者,稱內地的多頭投資者越來越緊張,他們擔心就業、通縮和信貸需求不見改善,而地緣政治緊張局勢的影響卻被忽視。美國銀行表示,一些投資者還認為一些科技領域正在出現泡沫。

恒生中國企業指數周三一度下跌0.9%,之後收復失地。MSCI中國指數今年以來上漲逾23%。

Wu和她的同事在1月6日發布的2025年展望報告中表示,對中國股票降級和拋售最糟糕的時期已經結束。他們在9月27日的報告中寫道,雖然投資者信心較低,但他們對股市上漲更為樂觀。MSCI中國指數在10月7日見頂前又上漲了13%。

Show more

0

2

btc爆涨,因为川普关税战释出善意?

川普說,中國大陸必須和美國達成協議,否則他們無法在美國做生意,而美國希望他們能夠參與;川普說,如果中國大陸不達成協議,美國將設定好一個協議;川普說,這個協議會對所有人都非常公平。

針對財政部長貝森特(Scott Bessent)稱高關稅讓美中兩國像是下達禁運令(embargo),川普同意145%的對中關稅太高了;

川普指出,是因為種種其他因素,才累積到145%的程度,未來不會這麼高,會做調整,但不會降至零。

Show more

1

在日常裡朋友很習慣我拿著手機、相機四處拍

最好的稱贊就是我拍出來的他們都很好看💜

因爲在我眼裏 你\妳就是這樣閃閃發亮啊

「美從來不祇用ㄧ種姿態存在」

你是能有你的喜好 但不能隨意貶低不在你審美中的事物,每樣事物都有他美好的存在。

攝影不光是把美留下

更是能把照片裡的情緒傳達

對我而言哪樣的照片才是靈動鮮活的生命。

#日常碎念記錄。#

#不要隨便說別人醜啦# 最醜的就是會這樣貶低別人的你\妳啦

Show more

2